Для новых долгов настали трудные времена: Ставки и санкции закрыли первичный рынок облигаций

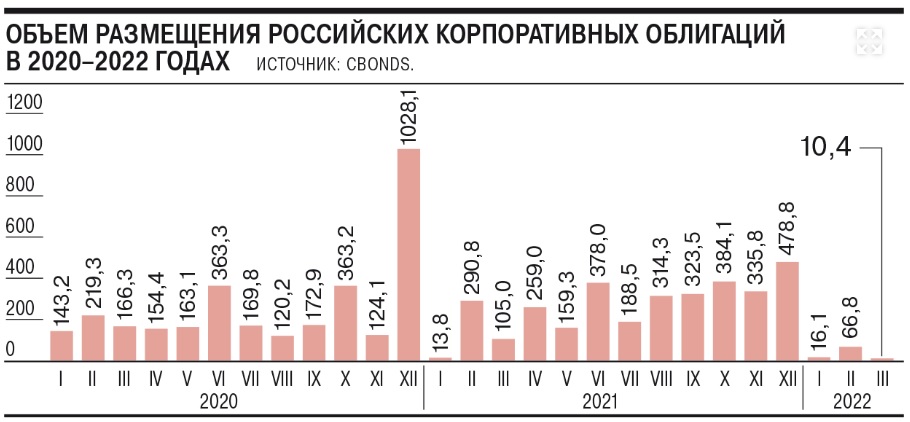

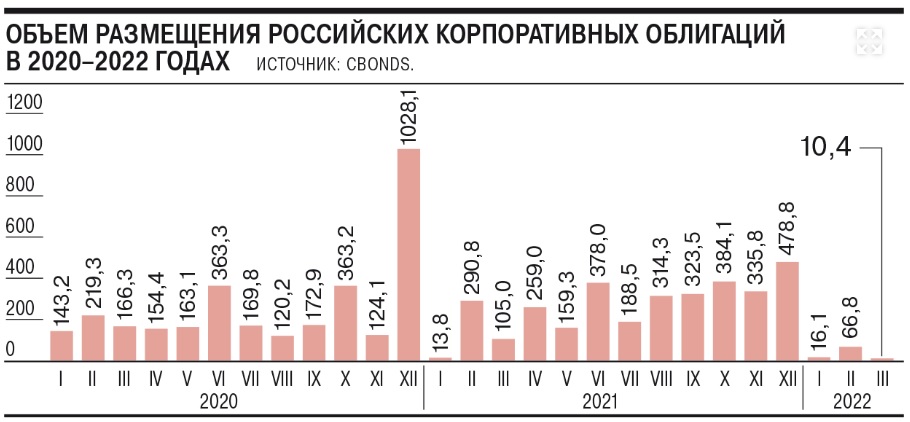

Столь провального месяца, как март 2022 года, на российском рынке внутренних заимствований не было более 11 лет. Корпоративные заемщики завершили размещения бондов на 10 млрд руб., причем большая часть была собрана в предыдущие месяцы. С учетом текущих запредельных ставок и сохраняющейся неопределенности эмитенты в ближайшие месяцы будут воздерживаться от заимствований на публичном рынке.

По данным Cbonds, корпоративные заемщики воздержались от выпуска облигаций в марте. За месяц они завершили на внутреннем рынке только 11 размещений на общую сумму немногим более 10,4 млрд руб. Это более чем в десять раз меньше марта 2021 года и худший месячный результат с января 2011 года. На рынке выделялось частное размещение облигаций ВТБ на 8,4 млрд руб. По большей части выпусков в марте закончился период размещения, но фактически они прошли раньше, отмечает главный аналитик долговых рынков БК "Регион" Александр Ермак. Фактически в марте состоялись только два размещения: на 100 млн руб. ипотечные облигации ВТБ и на 200 млн руб. коммерческие облигации группы "Астон".

Активность корпоративных заемщиков с обвалом фондового рынка на фоне начала спецоперации России на Украине, санкционных ограничений западных стран, подъема ключевой ставки до 20% и длительной приостановки биржевых торгов почти нулевая. "В отсутствие торгов и сделок на вторичном рынке эмитенты вполне закономерно отказывались от запланированных размещений",- отмечает руководитель департамента рынков долгового капитала BCS Global Markets Денис Леонов.

Только в конце месяца возобновились биржевые торги корпоративными облигациями. К настоящему времени, по оценке Александра Ермака, среднесрочные корпоративные облигации первого эшелона торгуются с доходностью 13-17,5% годовых, при этом спред к ОФЗ в среднем расширился до 200-500 б. п. Долговые бумаги менее высокого кредитного качества торгуются с доходностью 20-30% годовых. "Нынешние ставки размещения для бизнеса на уровне 20% годовых во многом заградительные",- отмечает главный аналитик Совкомбанка Михаил Васильев.

В условиях когда сделки на первичном рынке не проводятся, хорошим индикатором являются сделки по прохождению оферт, считают аналитики. Так, 4 апреля "Ростелеком" прошел оферту, сохранив в рынке больше половины выпуска на 15 млрд руб. Купон был установлен в размере 17% годовых. По мнению директора по инвестиционно-банковским услугам Росбанка Павла Винтина, по схожему сценарию может пройти оферту "Почта России" 8 апреля. "По крайней мере для крупнейших компаний с госучастием рынок на 6-12 месяцев существует",- отмечает эксперт.

В ближайшие месяцы аналитики не ждут возобновления рыночных размещений частных компаний. "Пока открытие лимитов сдерживается высокой рыночной неопределенностью и геополитическими рисками",- говорит главный аналитик ПСБ Дмитрий Монастыршин. По словам Павла Винтина, сейчас крайне трудно предсказать, как текущая ситуация отразится на кредитных метриках частных компаний, соответственно, инвесторы могут ждать с открытием лимитов довольно долго.

Оптимистично настроенные участники рынка не исключают, что в ближайшие месяцы ЦБ может приступить к циклу снижения ключевой ставки. При этом на рынок с размещениями может выйти и Минфин, тем более что уровни доходности двух-трехлетних ОФЗ сейчас находятся на уровне 2015 года (12-13% годовых). "После шока декабря 2014 года и повышения ключевой ставки до 17% размещений не было два месяца",- отмечает Михаил Васильев.

Вместе с тем аналитики не исключают проведения компаниями вынужденных размещений. Полноценного открытия рынка для крупных госкомпаний и частных компаний первого эшелона можно ожидать в третьем квартале 2022 года, компаний второго эшелона - в первом квартале 2023 года, считает Павел Винтин. При этом предлагаться будут инвесторам в основном короткие и среднесрочные бумаги. В частности, полагает Дмитрий Монастыршин, эмитенты будут стремиться размещать бумаги с короткой офертой, в 6-12 месяцев.

Источник: Коммерсант https://www.kommersant.ru/doc/5295090

07.04.2022