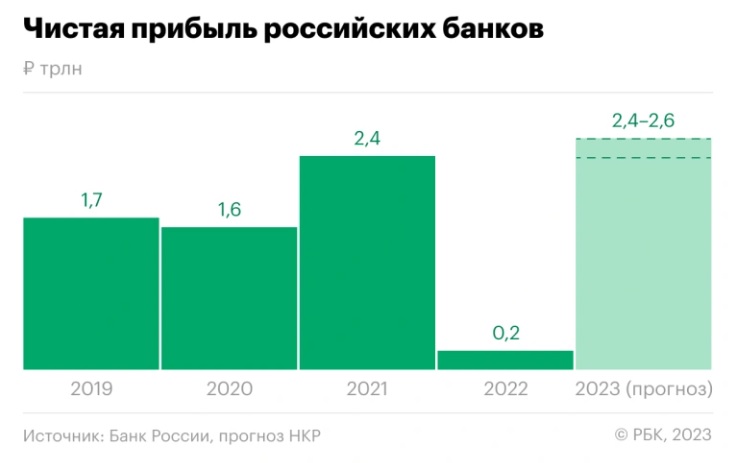

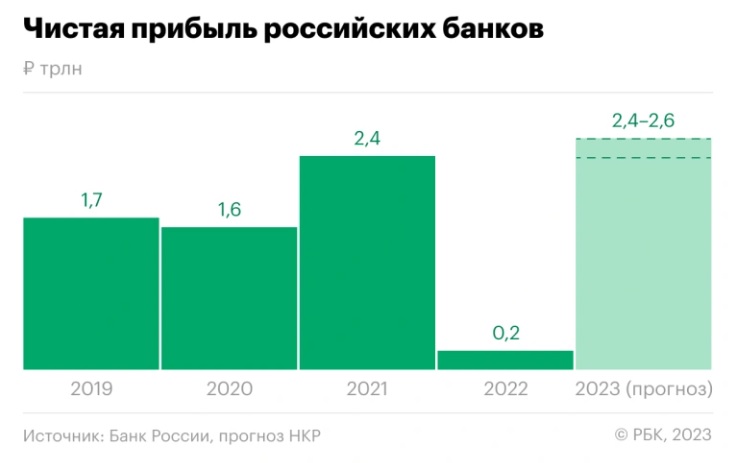

Эксперты предсказали обновление рекорда по прибыли российских банков

В 2023 году банки обновят рекорд по чистой прибыли, заработав ?2,4-2,6 трлн, после худших за семь лет прошлогодних результатов, ожидают в НКР. Позитивный эффект могут дать снижение расходов на резервы и удешевление вкладов

Чистая прибыль российских банков по итогам 2023 года может достичь 2,4-2,6 трлн руб. и обновить рекорд двухлетней давности, говорится в прогнозе рейтингового агентства НКР (есть у РБК). В 2021-м финансовый результат сектора составил 2,37 трлн руб., а в прошлом году оказался худшим за семь лет - 203 млрд руб.

За январь-март российские банки уже заработали 881 млрд руб., сообщил ЦБ. Результат первого квартала близок к прогнозному годовому ориентиру Банка России, который тот давал в конце прошлого года, - 1 трлн руб.

Какие факторы дают основания для рекорда

Как отмечается в обзоре НКР, только Сбербанк по итогам года может показать чистую прибыль на уровне 1,3-1,5 трлн руб. В первом квартале его результат по РСБУ превысил 350 млрд руб. Второй по размеру игрок - ВТБ, отчитавшийся о рекордных убытках за прошлый год, - поставил цель заработать в 2023 году не менее чем 327 млрд руб. чистой прибыли для группы по МСФО. Этот банк может получить не менее 300 млрд руб., считают в НКР. По прогнозу аналитиков, совокупная прибыль топ-10 банков может приблизиться к 2 трлн руб.

Рентабельность капитала российских банков в этом году может составить более 15%, что сопоставимо с уровнями 2020-2021 годов (16-18%), говорится в обзоре. Эксперты выделяют несколько факторов, которые поддержат генерацию доходов сектора:

Согласно базовому прогнозу НКР, в 2023 году портфель корпоративных кредитов российских банков увеличится примерно на 14%, не превысив прошлогодние темпы роста. Кредитование малого бизнеса замедлится, но прирост портфеля останется высоким - 20-25% за год. Банковская розница, по расчетам аналитиков, прибавит 13-14% против 9% годом ранее. Основной вклад по-прежнему будет давать ипотека (прирост на уровне 15-16%), хотя необеспеченное кредитование может даже ускориться - до 10-13% против 2,7% в 2022-м.

Несмотря на то что в отдельных сегментах темпы прироста кредитных портфелей не превысят показатели прошлого года, более высокую маржинальность банкам обеспечит стабильность фондирования, считают в НКР. В 2022 году, на фоне резкого подъема ключевой ставки ЦБ на пике кризиса, российские банки несли повышенные расходы по привлеченным вкладам. В этом году ситуация со стоимостью фондирования будет более стабильной и банки могут даже активизировать снижение ставок по вкладам ради поддержания маржи, считают в НКР.

По оценкам агентства, в 2023 году чистая процентная маржа (NIM) банков будет находится в диапазоне 4,3-4,6%, что выше уровня и 2022, и 2021 года. Рост совокупного кредитного портфеля примерно на 25% в сочетании с более высокой маржой позволят игрокам "заметно нарастить процентные доходы", говорится в обзоре.

В 2022 году российские банки направили на резервирование возможных потерь около 2,5 трлн руб., оценивал ЦБ (.pdf). В НКР считают, что в 2023-м расходы по этой статье будут гораздо ниже - до 1,5 трлн руб., и это "высвободит порядка 1 трлн руб. дохода для банков".

Хотя часть послаблений ЦБ по резервированию будет сворачиваться в этом году, аналитики не ожидают существенной нагрузки на сектор. По их оценкам, на покрытие возможных потерь по заблокированным из-за санкций активам банкам предстоит направить до 600 млрд руб. Это только 10% от суммы финального покрытия, поскольку по таким активам регулятор разрешил банкам растянуть формирование резервов на десять лет.

Банки могут сэкономить на таком резервировании, если переведут часть активов на баланс дочерних структур, отмечают в НКР. Такое право у кредитных организаций появилось в этом году.

В результате, как считают аналитики, в 2023 году стоимость риска (CoR, cost of risk - сумма резервов под кредитные потери в отношении к размеру кредитного портфеля) российских банков снизится. Показатель будет меньше уровня 2022 года, но все еще выше докризисного - 0,7-0,8% в корпоративном кредитовании и 1,7-1,8% в рознице.

Прогноз НКР не учитывает влияние на финансовый результат переоценки ценных бумаг и доходов банков от операций с иностранной валютой. В 2022 году эти статьи баланса оказали негативный эффект: по операциям с ценными бумагами банки понесли убыток на 107 млрд руб., а валютная переоценка и сделки с производными финансовыми инструментами принесли потери в размере 415 млрд руб. (.pdf). В этом году ослабление рубля пока на руку банкам: без учета валютной переоценки прибыль сектора за квартал была бы около 500 млрд руб., сообщал ЦБ. В целом в 2023 году влияние таких доходов будет "нейтральным или умеренно положительным", считают в НКР.

В прогноз также не заложено влияние на прибыль банков единовременного сбора с бизнеса windfall tax, который обсуждают российские власти. Глава "Сбера" Герман Греф говорил, что для группы выплата составит до 10 млрд руб. Минфин оценивал размер windfall tax по всем отраслям экономики в 300 млрд руб., на банки из этой суммы придется не так много, поэтому сбор не окажет значимого влияния на прибыль сектора, считают в НКР.

Что про прибыль банков думают другие аналитики

Финансовый результат банковского сектора в 2023 году будет в диапазоне 2,2-2,5 трлн руб., считает директор по банковским рейтингам "Эксперт РА" Людмила Кожекина. Она тоже отмечает, что прибыльность бизнеса вырастет и за счет кредитной активности, и за счет более дешевого фондирования. По словам аналитика, существенный вклад имеет разовая переоценка, которая уже произошла в первом квартале.

Агентство АКРА исходит из того, что чистая прибыль банков в этом году превысит 2 трлн руб., но на показатель может повлиять "целый ряд факторов", говорит управляющий директор агентства Валерий Пивень. "Многое зависит от того, каким в целом по отрасли является динамика резервирования: в прошлом году, несмотря на послабления, банки наращивали покрытие проблемной задолженности, роспуск таких резервов может способствовать временному увеличению чистой прибыли", - отмечает эксперт. К факторам неопределенности он также относит темпы восстановления экономики и динамику ключевой ставки ЦБ.

Источник: РБК https://www.rbc.ru/finances/27/04/2023/644917b49a79477da8dd51d6

27.04.2023