Течение обязательств: стоимость продажи долгов россиян резко упала

Стоимость покупки долгов коллекторами резко упала в 2022-м, хотя до этого росла из года в год. Цена банковских портфелей по сделкам цессии сократилась на 40%, а микрофинансовых - на 45%, следует из данных Клуба покупателей и продавцов СРО НАПКА, которые есть у "Известий". Участники долгового рынка также подтвердили падение цен. Разворот тренда связан с экономической ситуацией, приостановкой наращивания портфелей крупными игроками и мораторием на банкротство. Впрочем, уже в этом году на рынке ожидается рост - что позитивно в том числе и для заемщиков, поскольку коллекторы зачастую предлагают более лояльные условия, чем банки.

Распродажа портфелей

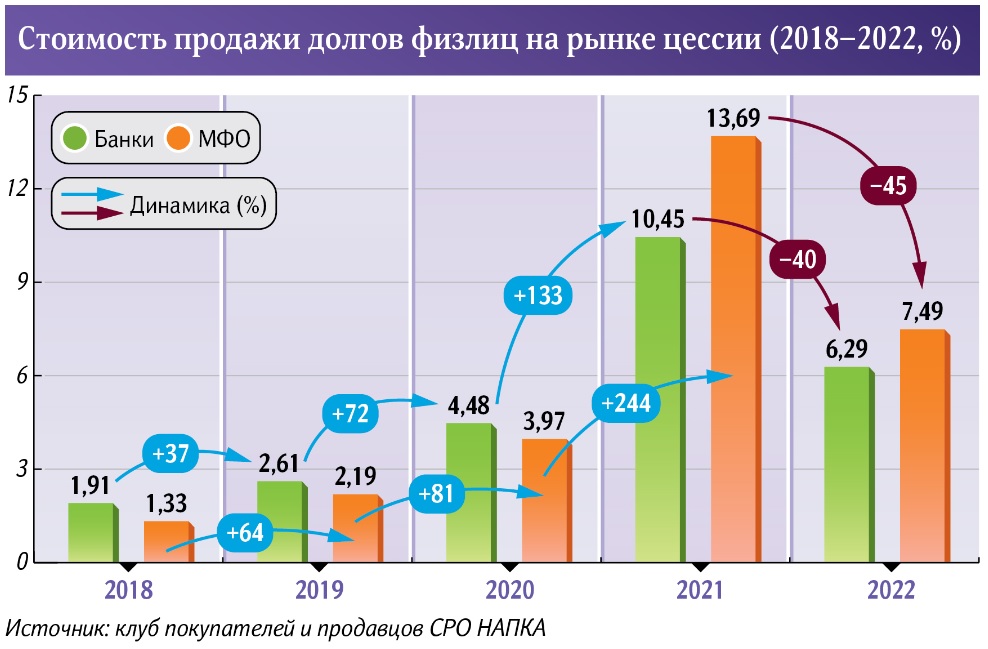

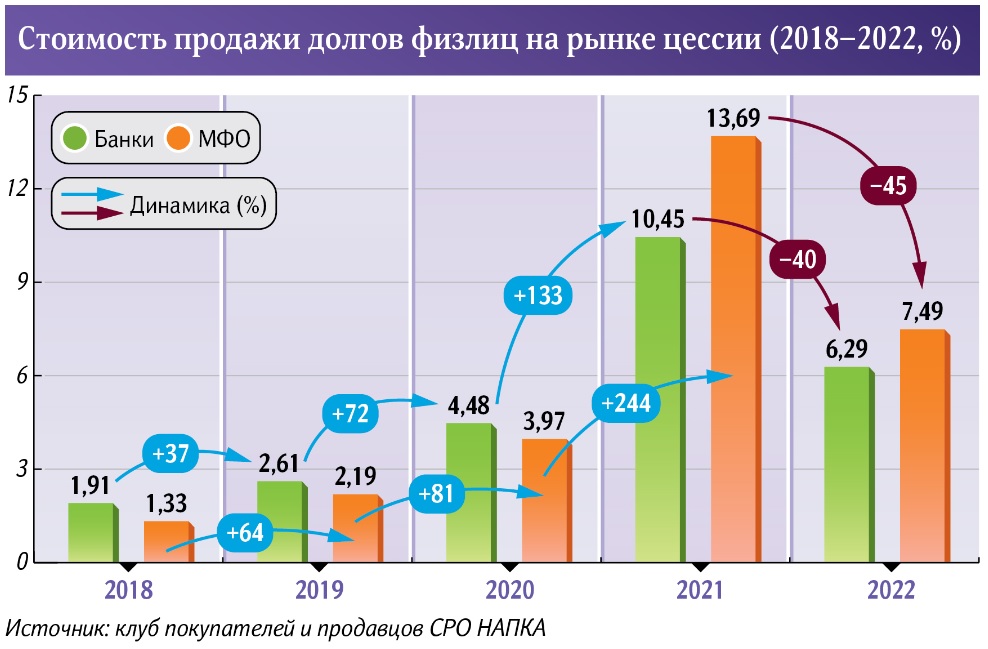

Стоимость продажи просроченных долгов заемщиков банков в 2022 году сократилась на 40% (до 6,29%, с 10,45%). По микрофинансовому рынку падение цен составило 45% (до 7,49%, с 13,69%). Об этом свидетельствуют данные Клуба покупателей и продавцов СРО НАПКА. Речь идет о сделках цессии - переуступке прав требования по задолженности, то есть продаже финорганизациями долгов физических лиц коллекторским агентствам.

В предыдущие годы этот показатель активно рос по обоим сегментам. Для сравнения: в 2021-м стоимость продажи долгов банками в сопоставлении с 2020 годом увеличилась на 133%, а МФО - на 244%. В год начала пандемии эти показатели составили 72% и 81% соответственно.

В целом за прошлый год объем закрытых сделок на рынке цессии по банковскому сектору вырос на 11%, достигнув 210 млрд рублей. В структуре продаваемых долгов наибольшая доля приходится на такие продукты, как займы наличными, кредитки и POS-кредиты. В то же время объем закрытых сделок в микрофинансовом секторе, напротив, упал ровно на четверть и составил 23,9 млрд. Средняя сумма продаваемого долга в банках и МФО за год почти не изменилась, составив 149 тыс. и 30 тыс. рублей соответственно.

Участники рынка подтвердили "Известиям" падение стоимости портфелей на рынке цессии. Снижение цен произошло из-за совокупности внешних факторов, отметил управляющий директор Первого коллекторского бюро (ПКБ) Павел Михмель. По его словам, после февраля 2022-го рынок занял выжидательную позицию и часть игроков в лице коллекторов приостановили покупки. Одновременно с этим кредиторам-продавцам пришлось подстраиваться под новые условия и снижать свои ожидания по ценам, чтобы реализовать портфели.

- С 1 апреля по 1 октября действовал мораторий на банкротство должников, который также заметно повлиял на конъюнктуру рынка цессии. Именно из-за реализации этой меры многие покупатели сохраняли паузу. В результате в первом полугодии резко сократился процент закрытых сделок: макроэкономическая неопределенность тормозила покупательскую активность даже в условиях снижения цен на портфели, - рассказал гендиректор сервиса по возврату проблемной задолженности ID Collect Александр Васильев. - Лишь с осени рынок начал восстанавливаться.

Прежде всего на цену повлияла экономическая ситуация и отток иностранных инвесторов с рынка, добавил руководитель департамента по работе с просроченной задолженностью Росбанка Евгений Сеньковский. Также отчасти сказывается и улучшение технологий, внедрение более эффективных моделей работы с должниками со стороны банков (особенно - судебной), что сокращает ликвидность продаваемых портфелей, указал он.

- Снижение стоимости продажи долгов мы наблюдали и в первый пандемийный год, когда рынок находился в состоянии неопределенности. Но тогда оно было не столь сильное, как в 2022-м, и показатель по итогам года выходил в плюс. При этом нельзя сказать, что сейчас цены низкие и не соответствуют качеству портфелей, - рассказал президент СРО НАПКА Эльман Мехтиев. - Напротив, после завышенных показателей 2021 года они в текущий момент более чем адекватные.

Перспективы долгового рынка

В обычное время падение цен было бы воспринято игроками долгового рынка как позитивная новость: чем ниже стоимость покупки и привлеченных денег, тем выше окупаемость портфеля на минимальном горизонте, рассказал гендиректор "Скоринг Бюро" Олег Лагуткин.

- Но сейчас отмечаемое удешевление достигнуто за счет иных факторов: снижения спроса на долги во многом из-за несогласия самих продавцов с новыми ценами. Ряд коллекторов приостановили покупку на рынке взыскания и пока не собираются возвращаться, а оставшиеся - пересмотрели свои бюджеты в 2022-м, - знает он.

Тем временем, по словам гендиректора ООО "М.Б.А. Финансы" Федора Вахата, на долговом рынке сохраняется тренд, когда банки строят собственные процессы по взысканию задолженности. На ранней стадии просрочки работать с долгами легче, так как коэффициент возврата очень высокий, а затраты не слишком большие, отметил он.

В сделках по цессии есть выгода не только для участников торгов, но и для заемщиков, заверяет Павел Михмель из ПКБ. По его словам, банки, связанные нормами резервирования, зачастую не могут предложить клиенту оптимальный способ урегулирования задолженности. А коллекторские компании, приобретая долг, могут предложить гибкий график и минимальный необременительный для кошелка платеж. Например, крупные игроки рынка предлагают клиентам, которые идут на контакт, дисконт до 60% от суммы задолженности.

Рынок цессии в этом году зафиксирует рост, полагает Эльман Мехтиев. По его мнению, это произойдет за счет "вызревания" долгов, которые попали в просрочку в период восстановления рынка кредитования в 2021-2022 годах. Павел Михмель спрогнозировал: на рынке цессии объем закрытых сделок по банкам вырастет на 19%, МФО - на 10-15%. Цены на портфели по первой категории снизятся до 6,08%, а по второй - вырастут до 12% соответственно.

Согласно актуальным данным ЦБ, на начало декабря 2022-го общий объем долгов россиян перед банками достиг 27 трлн рублей (+2,5 трлн за год). Перед МФО на начало октября - 272 млрд, (+31 млрд). "Известия" направили запрос в ЦБ.

Источник: Известия https://iz.ru/1475614/roza-almakunova/techenie-obiazatelstv-stoimost-prodazhi-dolgov-rossiian-rezko-upala

27.02.2023