Банки переоценят риски: Кредитные организации планируют сэкономить на капитале

Российские банки демонстрируют средний уровень готовности к новым требованиям к системе управления операционным риском. В основном полностью готовы лишь крупнейшие игроки, сам процесс занимает, как правило, больше полугода. Зато новые правила позволят сэкономить капитал, необходимый для покрытия рисков.

Более 50% банков ожидают оптимизации капитала на покрытие операционного риска при внедрении нового регулирования, говорится в исследовании EY и Ассоциации банков России (результаты есть у "Ъ"). Оценка операционного риска необходима для определения достаточности капитала банка в соответствии с Базелем III. Банки рассчитывают капитал, необходимый для покрытия операционного риска. При новых правилах, по оценке 5% банков-респондентов, экономия капитала может достигать более чем 30%, сокращения капитала на 10-30% ожидают 17% банков, а 32% - не более чем на 10%.

Но не все банки успели подстроиться под новые правила. 62% банков оценивают свой уровень соответствия обновленным требованиям ЦБ менее чем на половину, несмотря на то что к концу текущего года эти требования необходимо выполнять в обязательном порядке. Лишь 10% банков оценили уровень соответствия на 80-100%.

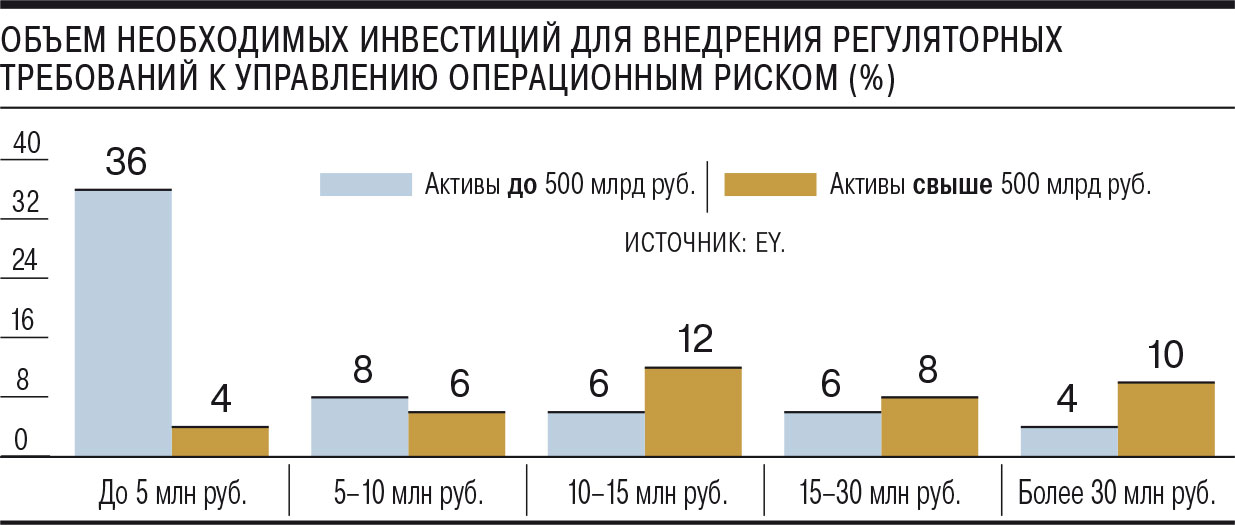

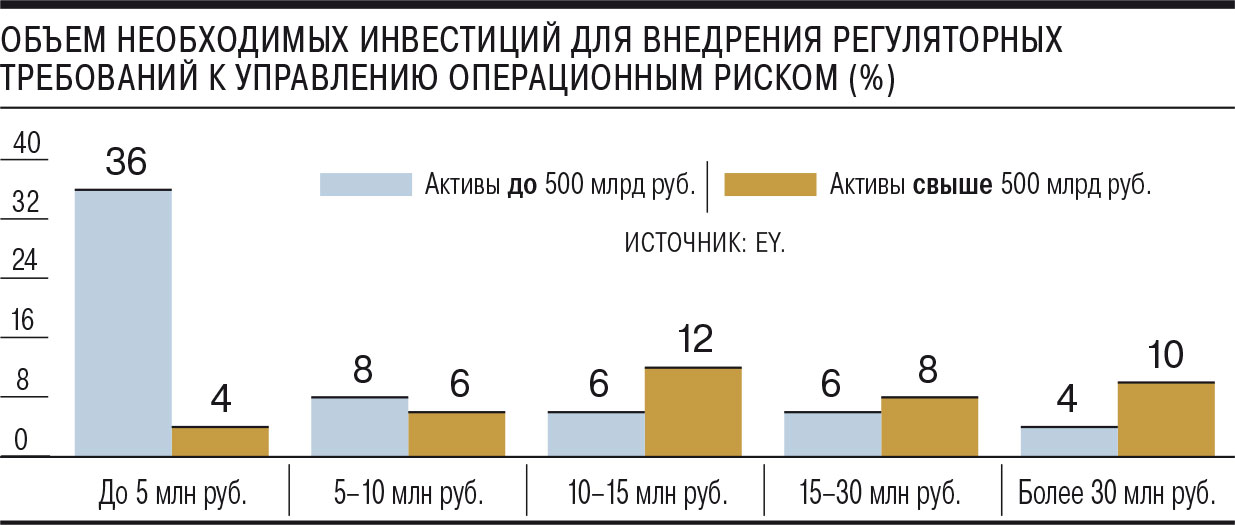

Подготовка банков требует значительных трудозатрат. Внедрение занимает, как правило, более восьми месяцев, говорит партнер EY Геннадий Шинин. "Уровень необходимых инвестиций для полноценного внедрения зависит от масштаба банка и уровня зрелости системы управления операционными рисками, для банков с объемом активов более 500 млрд руб. необходимы инвестиции более чем в 30 млн руб.",- отмечает он.

Сбербанк уже рассчитывает капитал под операционный риск по новой методологии, говорит начальник управления операционных рисков банка Сергей Аленькин. По его словам, для организаций, где "работа с операционным риском выстраивалась на протяжении многих лет, ведется база событий, внедрена автоматизированная система по управлению операционным риском, переход не потребовал значительных затрат" и позволил сократить размер RWA (объем активов, взвешенных по уровню риска) под операционный риск.

Переход может дать позитивный эффект для показателей достаточности капитала, если правильно выстроена система сбора данных, регистрации событий операционного риска, эффективного управления рисками, подтверждает член правления ВТБ Максим Кондратенко. В случае ВТБ эффект по капиталу составил около 50 млрд руб. а в случае Сбербанка - около 100 млрд руб. Новый подход стимулирует банки лучше управлять операционным риском, больше инвестировать в надежность систем и процессов, отметил глава управления интегрированного риск-менеджмента Райффайзенбанка Сергей Гриб.

"Неспособность банков управлять операционными рисками угрожает их бизнесу и интересам их клиентов и кредиторов, и потому в условиях всеобъемлющей цифровой трансформации у банков, по сути, нет альтернативы затратам ресурсов на совершенствование процессов управления операционными рисками, какие бы вложения здесь ни потребовались",- отмечает старший кредитный специалист Moody`s Ольга Ульянова. По ее оценке, "ключевым вопросом является увязка формальных требований ЦБ, которые банки обязаны выполнять с целью сохранения лицензии и избежания санкций, с собственно результативностью и эффективностью этих мер для минимизации количества и последствий событий риска на практике".

Экономический эффект от высвобождения капитала в результате перехода на новый подход однозначно превышает инвестиции в инфраструктуру, причем на порядки даже на среднесрочном временном горизонте, говорит управляющий директор отдела валидации "Эксперт РА" Юрий Беликов. "В целом российские банки имеют повышенную достаточность капитала. Для средних и мелких игроков характерна избыточная ликвидность, поддерживаемая для компенсации волатильности ресурсной базы,- продолжает он.- Это значит, что в более благоприятных макроэкономических условиях и при обеспечении долгосрочным фондированием банки и так могли бы значительно нарастить доходные активы без дополнительных регуляторных новаций".

Источник: Коммерсант https://www.kommersant.ru/doc/5049737

25.10.2021