ОФЗ плохо раскупаются в ожидании повышения ставки

Размещение ОФЗ с плавающим купоном, традиционно привлекательным для банков, прошло без рекордов: спрос составил менее 145 млрд руб., а объем размещения - чуть выше 40 млрд руб. Минфин традиционно отсек агрессивные заявки. При этом участники рынка выставляли заявки по повышенным ставкам на фоне ожиданий ужесточения денежно-кредитной политики ЦБ.

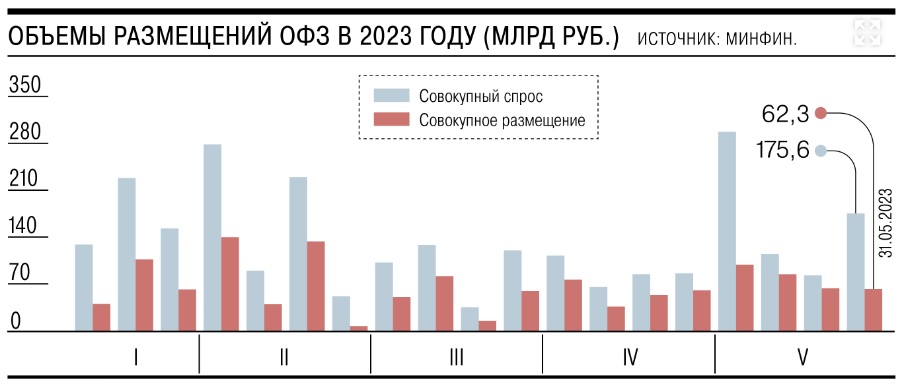

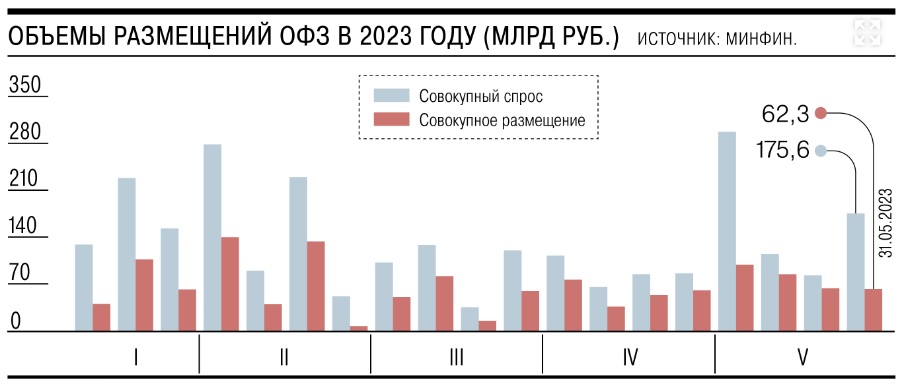

Редкое для этого года предложение облигаций с плавающей ставкой (ОФЗ-ПК, флоатер) с погашением в апреле 2035 года не вызвало ажиотажа среди традиционных покупателей этих инструментов - банков. Спрос на ОФЗ-ПК не дотянул до 145 млрд руб., а объем размещения не превысил 43 млрд руб. Это заметно хуже результата предыдущего аукциона, прошедшего месяц назад, когда спрос составил 261 млрд руб., в результате чего было размещено почти 76 млрд руб. В последний раз флоатеры размещались так слабо в октябре 2022 года, когда спрос не дотянул до 77 млрд руб., а объем размещения составил 25 млрд руб. На последующих аукционах объем спроса и размещения чаще всего превышал несколько сотен миллиардов рублей.

Минфин отсекал довольно агрессивные заявки, выставленные инвесторами. Но несмотря на то, что не было удовлетворено более 70% заявок, эмитенту пришлось пойти на снижение цены отсечения и средневзвешенной цены.

По оценке главного аналитика по долговым рынкам БК "Регион" Александра Ермака, по сравнению с предыдущим размещением цена отсечения была снижена на 5 б. п., а средневзвешенная цена - на 30 б. п.

"На долю 12 крупных заявок с объемом до 10 млрд руб. по номинальной стоимости пришлось более 92% от общего объема",- отмечает господин Ермак.

Невысокий спрос отмечался и при размещении ОФЗ с постоянным купоном (с погашением в мае 2041 года). Объем спроса составил 30,6 млрд руб., объем размещения - 19,4 млрд руб., что в разы ниже показателей первого квартала. При этом, как отметил начальник управления анализа инструментов с фиксированной доходностью Газпромбанка Андрей Кулаков, премия ко вторичному рынку по средневзвешенной доходности (10,87% годовых) составила 3 б. п., к уровню закрытия вторника - 6 б. п. "Концентрация заявок была высокой, на крупнейшую пришлось 44% размещения, а на три крупнейших - 77%",- отмечает он.

Участники рынка отмечают, что низкий спрос на государственные облигации может быть связан с возросшими рисками - повышения ключевой ставки, геополитическими и бюджетными. В последние недели представители ЦБ все отчетливее указывают, что будут рассматривать целесообразность повышения ключевой ставки, ближайшее заседание состоится в следующую пятницу. Главный аналитик Совкомбанка Михаил Васильев ожидает сохранения ключевой ставки в размере 7,5% на следующей неделе, однако уже на заседании 21 июля он не исключает, что ЦБ пойдет на повышение ставки на 25 б. п., до 7,75%. "В условиях сохранения неопределенности проведения ДКП Банком России до конца текущего года и в ожидании очередного заседания регулятора инвесторы с осторожностью относятся к долгосрочным ОФЗ-ПД и требуют более высокой премии по ОФЗ-ПК",- отмечает Александр Ермак.

Низкому спросу на ОФЗ-ПК могло способствовать и уменьшение свободных средств у крупных банков - основных покупателей этого типа ОФЗ.

К концу мая профицит ликвидности кредитных организаций сократился до 381 млрд руб., тогда как в начале месяца превышал 800 млрд руб., указывает Михаил Васильев. Руководитель направления DCM департамента корпоративных финансов "Цифра брокер" Максим Чернега обращает внимание, что в сложившихся условиях сам Минфин не очень торопится размещать ОФЗ-ПК (где ставка купона привязана к текущим ставкам рынка.- "Ъ"), потому что если ЦБ ужесточит денежно-кредитную политику и поднимет ставку, то платить по обязательствам придется больше.

По оценкам Андрея Кулакова, на оставшихся четырех аукционах в этом квартале ведомству предстоит привлекать в среднем по 78 млрд руб. для выполнения плана. Это вполне достижимая задача, хотя немного выше среднего объема этого отчетного периода (67 млрд руб.). При этом изменений в его тактике участники рынка не ждут. "В ближайшие недели продолжит достаточно консервативно предлагать флоатеры, классические ОФЗ и инфляционные бумаги, отсекать агрессивные заявки",- считает Михаил Васильев.

Источник: Коммерсант https://www.kommersant.ru/doc/6014873

01.06.2023