Золото проигрывает доллару: Инвесторы ждут ужесточения политики ФРС и падения спроса на драгметаллы

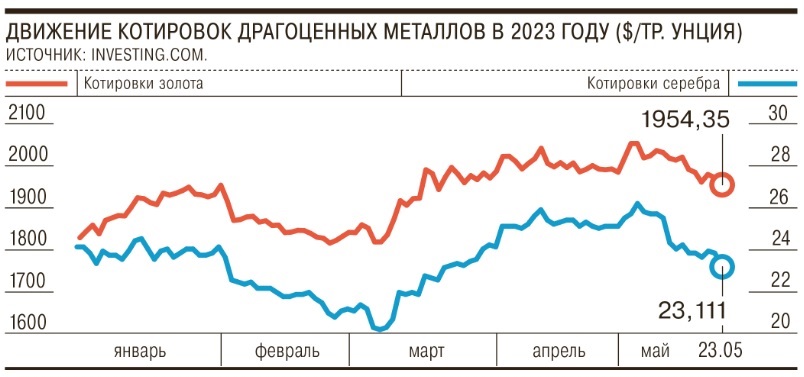

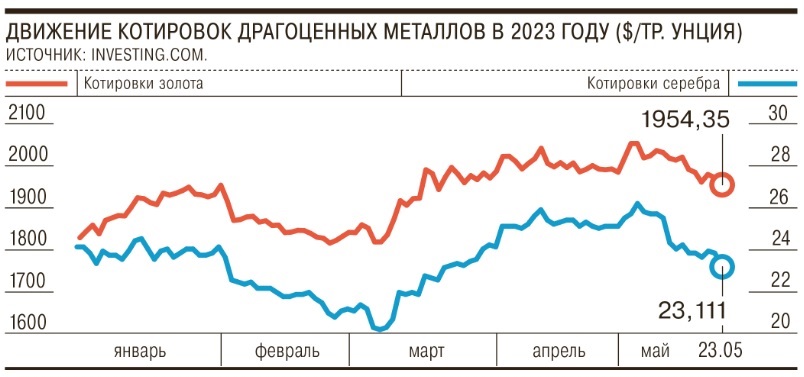

Котировки драгоценных металлов на мировом рынке вернулись к уровням двухмесячной давности. Лидерами снижения оказались серебро и золото, потерявшие в цене за неполные три недели 5-11%. Во многом это связано с опасением дальнейшего повышения ставки ФРС, а также уверенностью в том, что американский госдолг будет повышен.

Стоимость серебра во вторник, 23 мая, обновила двухмесячный минимум. По данным Investing.com, в течение дня стоимость драгоценного металла опускалась до отметки $23,11 за тройскую унцию, что на 2,3% ниже закрытия предыдущего дня и является минимальным значением с 29 марта. Уверенное снижение цен на серебро продолжается третью неделю подряд, и за это время металл потерял в цене более 11%. К значениям двухмесячной давности опускалась во вторник и цена золота, до $1954 за унцию, что на 0,8% ниже значений понедельника и более чем на 5% ниже максимума, установленного в начале мая.

Снижение цен на золото и серебро связано с довольно жесткими заявлениями представителей ФРС.

В понедельник глава ФРБ Сент-Луиса Джеймс Буллард отметил, что финансовому регулятору, возможно, придется повысить базовую процентную ставку еще на 0,5 п. п. в этом году. Этому способствует достигнутый среди представителей ФРС консенсус, что инфляция остается "неприемлемо высокой" (5% за апрель), а рынок труда чувствует себя уверенно. Таким образом, как отмечает старший аналитик по товарно-сырьевым рынкам SberCIB Investment Research Анна Пигульнова, у ФРС, с одной стороны, есть необходимость, с другой стороны, есть возможность для сохранения жесткой ДКП. "Если еще в начале мая ожидалось, что ставка к концу этого года снизится до 4,5%, трехкратное снижение по 25 базисных пунктов, начиная с сентября, то сейчас равноценны вероятности того, что будет либо два снижения, либо даже одно (до 4,75 б. п. и 5%, соответственно)",- отмечает госпожа Пигульнова.

Перспективы сохранения жесткой монетарной политики оказывают поддержку доллару США, что негативно сказывается на котировках золота и серебра.

Во вторник индекс DXY (курс доллара относительно шести ведущих валют) поднимался до отметки 103,65 пункта, что на 0,4% выше значений понедельника и на 2,6% выше значений трехнедельной давности. Вдобавок к этому на американском рынке активно растут доходности казначейских облигаций. Доходность десятилетних UST достигла во вторник максимума с 10 марта 3,763% годовых, что более чем на 4 б. п. выше значений понедельника и на 37 б. п. выше значения начала месяца. "Золото конкурирует с другими защитными активами - депозитами в долларах и казначейскими облигациями США. Поэтому чем крепче позиции доллара и чем выше процентные ставки, тем ниже спрос на золото",- поясняет главный аналитик Совкомбанка Михаил Васильев.

Укреплению доллара и росту доходности американских гособлигаций способствуют и ожидания инвесторов по повышению потолка госдолга США. Несмотря на разногласия демократов и республиканцев, доводить дело до дефолта не заинтересована ни одна из сторон, поэтом инвесторы убеждены в положительном решении вопроса. "Как только конгрессмены договорятся и поднимут потолок госдолга, Минфин США начнет быстро и много занимать на долговом рынке. Это приведет к укреплению доллара, давлению на цены гособлигаций и снижению цен на активы",- отмечает Михаил Васильев.

В сложившихся условиях снижение стоимости золота и серебра может продолжиться, считают аналитики. Михаил Васильев не исключает роста индекса DXY до 109 пунктов, что может привести к снижению стоимости золота в диапазон $1900-1950 за унцию, серебра - в диапазон $22,8-23,4. "Восстановление котировок возможно в случае роста аппетита инвесторов к защитным активам на фоне возобновления рисков рецессии, либо в условиях смягчения риторики ФРС",- отмечает Анна Пигульнова. По мнению эксперта по фондовому рынку "БКС Мир инвестиций" Валерия Емельянова, "помочь золоту расти в цене может только какой-то новый негатив". Нужен "какой-то внезапный шок, скажем, параллельный парад дефолтов в Европе или Китае", считает эксперт.

Источник: Коммерсант https://www.kommersant.ru/doc/6000611

24.05.2023