Эксперты предсказали сохранение ставки ЦБ в пятый раз подряд

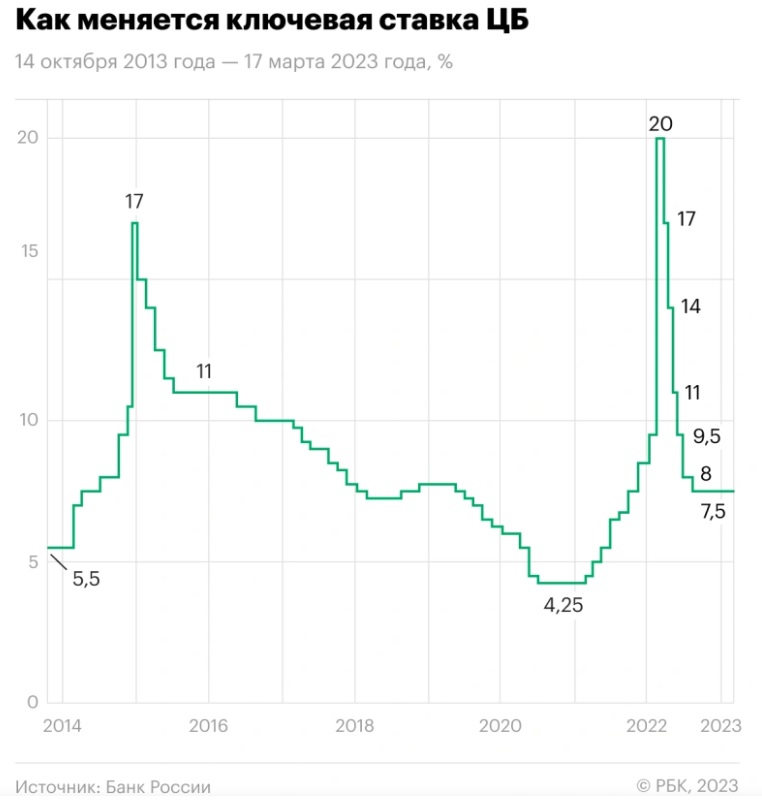

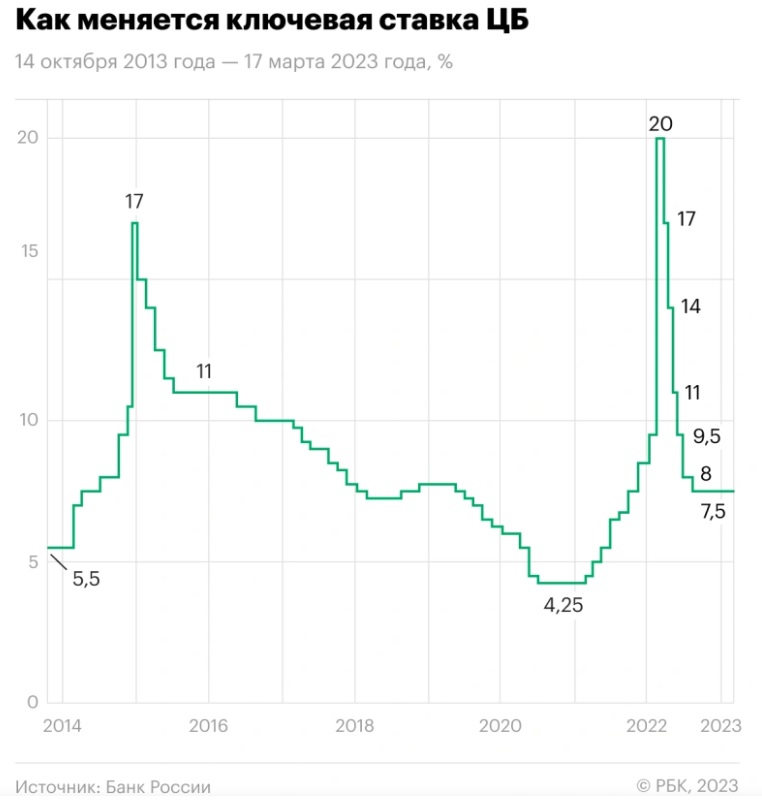

Ключевая ставка может остаться на уровне 7,5% еще на полтора месяца, считают эксперты. Если ЦБ примет именно такое решение, текущий цикл сохранения ставки станет рекордным по продолжительности за последние семь лет

На заседании 28 апреля Банк России может сохранить ключевую ставку на уровне 7,5% годовых, считают аналитики, прогнозы которых изучил РБК.

Если ЦБ оставит ключевую ставку на том же уровне, то период ее сохранения станет самым длинным с 2016 года. Последний раз ЦБ менял ставку в прошлом сентябре, снизив ее с 8 до 7,5%. Затем четыре заседания подряд ЦБ оставлял ее неизменной, апрельское заседание может стать пятым в этом цикле. В конце июля 2015 года Банк России снизил ключевую ставку с 11,5 до 11% и сохранял ее на этом уровне до начала июня 2016 года - шесть заседаний подряд.

На заседании ЦБ может рассмотреть и варианты повышения или снижения ключевой ставки, не исключают некоторые эксперты, но все-таки считают такие решения маловероятными. Председатель Банка России Эльвира Набиуллина, выступая в Госдуме, сказала, что пространство для снижения ставки возникнет, когда снизятся проинфляционные риски.

Кроме того, на заседании в апреле регулятор обновит среднесрочный прогноз по инфляции, ВВП, средней ключевой ставке, импорту и экспорту. В его последней версии (от 10 февраля 2023 года) ЦБ прогнозировал инфляцию 4-5,3% по итогам года, среднюю ставку 7-9%. По уровню ВВП по итогам года регулятор давал диапазон от минус 1 до плюс 1%. В обновленной версии ЦБ может повысить прогноз по ВВП и снизить диапазон средней ключевой ставки, считает руководитель отдела макроэкономического анализа ФГ "Финам" Ольга Беленькая. Прогноз по инфляции скорее останется неизменным, добавляет директор аналитического департамента ИК "Регион" Валерий Вайсберг.

Чем будет руководствоваться Банк России

"К новому заседанию мы подходим с довольно необычной ситуацией: при годовой инфляции ниже 3%, среднемесячных темпах роста цен с поправкой на сезонность вблизи 4% и снижающихся второй месяц подряд инфляционных ожиданиях населения даже действующий уровень ключевой ставки (7,5%) уже выглядит достаточно жестким", - отмечает Беленькая. В апреле инфляционные ожидания населения снизились до 10,4% (минус 0,3 п.п. за месяц), следует из данных опроса "инФОМ", проведенного по заказу регулятора. Но этот уровень все еще остается повышенным, указывали аналитики ЦБ в бюллетене "О чем говорят тренды". Наблюдаемая населением инфляция в апреле повысилась - с 14,3 до 14,9%.

Факторы, способствующие ускорению инфляции в будущем, усиливаются, констатирует Беленькая. На это обращает внимание и сам ЦБ. "Это создает дилемму для денежно-кредитной политики: превентивно реагировать на риски усиления ценового давления с учетом лагов, с которыми ДКП (денежно-кредитная политика) влияет на инфляцию, или ждать явного подтверждения, что проинфляционные риски реализуются в значительной мере", - отмечали аналитики регулятора в бюллетене "О чем говорят тренды".

Экономически инфляционные расклады остаются неоднородными, стимулируя ЦБ сохранять ключевую ставку и продолжать мониторинг ситуации, пишут в обзоре аналитики Росбанка. Но регулятор может перейти к снижению ставки до 7,25% в третьем и до 7% в четвертом квартале 2023 года, прогнозируют они.

С одной стороны, у регулятора есть доводы в пользу более мягкой денежно-кредитной политики и риторики - это снижение инфляционных ожиданий, умеренный прирост инфляции, указывают аналитики Росбанка, говоря о логике принятия решения по ставке в апреле.

С другой стороны, немало причин и для ужесточения - например, дальнейшее ускорение корпоративного и розничного кредитования, отмечают эксперты. "Оно может быть интерпретировано как плавный отход от сберегательной модели поведения", - полагают они. В данных опроса "инФОМ" также отмечается тренд на изменение модели поведения: "В апреле заметно снизилась склонность респондентов к сбережению, после сохранявшегося на протяжении шести месяцев повышательного тренда". Но слишком быстрое снижение склонности населения к сбережению в условиях растущей потребительской уверенности и оживления потребительского кредитования на краткосрочном горизонте может стать проинфляционным фактором, ранее объясняла Набиуллина.

Директор по инвестициям "Локо-Инвеста" Дмитрий Полевой тоже ожидает сохранения ставки 7,5%. "При этом неизменность ставки и снижение инфляционных ожиданий автоматически ужесточают политику ЦБ, не требуя непосредственного повышения ставки", - добавляет он. По мнению Полевого, риски повышения ставки в будущем возможны лишь в сценарии геополитической эскалации или резкого ухудшения внешних условий и дальнейшего давления на рубль.

Будет ли учтено ослабление рубля

Несмотря на то что политика Банка России направлена на таргетирование инфляции, а не курса валют, ослабление рубля является проинфляционным фактором, который может учитываться при принятии решения о ключевой ставке. С последнего заседания ЦБ (17 марта) рубль существенно ослабился: с 77,06 до 81,45 к доллару и с 82 до 89,4 к евро.

Макроэкономисты, которых ежемесячно опрашивает ЦБ, пересмотрели свои ожидания относительно позиций рубля. В рамках апрельского исследования эксперты ухудшили свой прогноз по среднему курсу рубля к доллару с 73,6 до 76 на 2023 год, с 75,3 до 77 на 2024 год и с 77,9 до 79 на 2025-й.

Быстрое ослабление рубля усиливает проинфляционные факторы, такие как ускорение потребления и перегрев рынка труда, отмечает экономист Газпромбанка Павел Бирюков. По его словам, влияние девальвации стало одним из самых существенных факторов риска для монетарной стабильности в последнее время. "Более того, ослабление рубля, превысившее 25% с ноября, соседствует со снижением цен на импортную электронику благодаря ее накопленным запасам. Комбинация этих противоречивых факторов, скорее всего, удержит ЦБ от изменения ставки на будущем заседании", - считает он.

Большого внимания конкретно курсу Банк России уделять не будет, не согласен Вайсберг. "Основная повестка все же будет связана с опережающим ростом заработных плат и рекордно низкой безработицей. С точки зрения инфляции это более значимые факторы", - объясняет он. Но через пересмотр прогноза по значению средней ключевой ставки в 2023 и 2024 годах ЦБ может показать, что если в динамике инфляции будет наблюдаться перенос курса, то возможно повышение ставки, говорит Вайсберг. "Но пока по цифрам Росстата мы видим, что если это (перенос курса. - РБК) и происходит, то медленно", - уточняет он.

Вайсберг также ожидает, что Банк России не будет менять ключевую ставку в апреле. "Но есть вариант, что будет ужесточен сигнал", - полагает эксперт.

Источник: РБК https://www.rbc.ru/finances/24/04/2023/6442492e9a794724314e177a

24.04.2023