Пауза ЦБ в отзывах лицензий у банков стала самой длительной с 1991 года

ЦБ не прибегал к крайним надзорным мерам уже почти восемь месяцев - это самый длинный срок в истории современной России. Впрочем, плановые проверки кредитных организаций возобновились и вскоре будут проходить по новым правилам

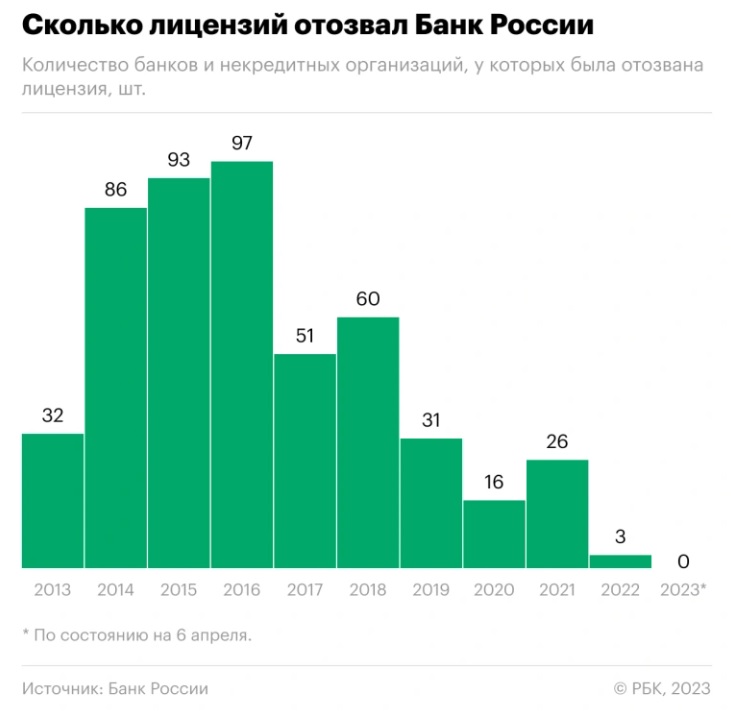

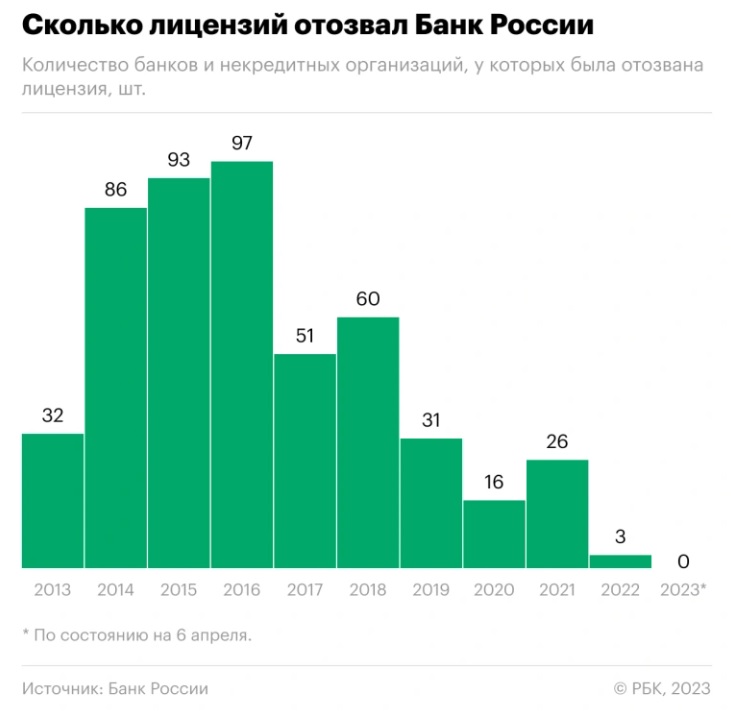

Банк России не отзывает лицензии у кредитных и некредитных организаций уже почти восемь месяцев: последний случай принудительного прекращения работы банка имел место 12 августа 2022 года, когда лицензии лишился Кросна-Банк. Такую длительную паузу в применении крайней надзорной меры ЦБ не делал за всю историю современной России, с 1991 года, следует из данных ЦБ и портала banki.ru, заметил РБК.

В 2022 году на фоне кризиса и санкций регулятор почти не отзывал лицензии, но перерыв был короче - с начала февраля по 12 августа, то есть почти семь месяцев. Тогда же ЦБ приостановил проведение плановых проверок кредитных организаций, оставив только внеплановые выезды, писал РБК. Другую заметную паузу в расчистке рынка ЦБ брал в пандемийный кризис, весной 2020 года. Она продлилась шесть с половиной месяцев - с 31 января по 14 июля, но во второй половине года регулятор систематически сообщал о лишении игроков лицензий.

РБК направил запрос в Банк России.

Почему ЦБ не торопится снова отзывать лицензии у банков

Почему ЦБ не торопится снова отзывать лицензии у банков

Закон "О банках и банковской деятельности" обязывает ЦБ отозвать лицензию у кредитной организации, если та не соблюдает ключевые нормативы по капиталу, фактически утратила собственные средства или не исполняет требования кредиторов на сумму от 100 тыс. руб. более 14 дней. Кроме того, регулятор может применить крайнюю меру, если банк, например, предоставляет недостоверную отчетность, проводит операции, на которые нет разрешения, или нарушает антиотмывочное законодательство.

В надзоре ключевое место занимает вопрос, что стало первопричиной резкого ухудшения финансового положения банка, отмечает независимый аналитик Андрей Бархота. По его словам, в условиях санкций и нестабильного положения населения и бизнеса на первый план выходят следующие факторы:

-

давление на капитал из-за роста расходов на резервы по кредитам, ставшим проблемными;

-

негативная переоценка валютных активов и пассивов;

-

эффекты от заморозки или иммобилизации активов.

По данным ЦБ, в 2022 году российские банки увеличили расходы на резервы почти в пять раз, до 2,5 трлн руб. Отрицательный вклад в финансовый результат сектора внесли операции с ценными бумагами (минус 107 млрд руб.), а также потери от переоценки активов в иностранной валюте и драгметаллов на балансе (минус 408 млрд руб. против чистого дохода 114 млрд руб. в 2021 году).

"Налицо доминирующая роль резко усложнившейся операционной среды, - говорит Бархота. - В этих условиях резкие действия регулятора могут расцениваться как избыточные и неоправданные. Банк России, по-видимому, совершенно оправданно адаптировал надзорную стратегию в новых условиях". И, в частности, остановил отзыв лицензий у игроков до получения "исчерпывающих доказательств" того, что нарушения были спровоцированы недобросовестными практиками, допускает аналитик.

"Одновременно никто никогда в период турбулентности не занимается массовым отзывом лицензий. Сейчас по времени турбулентность продолжительная: турбулентность именно в финансовом секторе закончилась, но геополитическая обстановка достаточно сложная", - соглашается генеральный директор АКРА Михаил Сухов. В 2012-2016 годах он был зампредом Банка России и курировал надзорный блок.

Длительная пауза в отзывах лицензий в значительной степени связана с тем, что банковский сектор функционировал и отчасти продолжает это делать в условиях регуляторных послаблений, считает старший управляющий директор рейтингового агентства НКР Александр Проклов.

"Кроме того, существует концептуальная неясность относительно будущего "дочек" иностранных банков: очевидно, что часть из них покинет российский рынок, но кто может стать их покупателем. Как будет переформатироваться их бизнес, сколько лицензий будет сдано, пока оценить сложно", - продолжает эксперт. По оценке Проклова, в этих условиях ЦБ, вероятно, занимает "сдержанную позицию" в части расчистки банковского сектора.

Сухов также обращает внимание на политику регулятора по добровольному прекращению деятельности кредитных организаций, поскольку для собственников небольших банков выросли риски уголовной и субсидиарной ответственности за преднамеренное банкротство организации. "В последние годы правоохранительная и судебная системы в целом добиваются наказания тех, кто что-то не так сделал в банках. В этих условиях банки склонны добровольно ликвидироваться. Тогда нет уголовных дел, нет проблем. Даже если собственник что-то потерял в банке, ему дешевле взять время, накопить деньги и рассчитаться с кредиторами", - отмечает гендиректор АКРА. Он предполагает, что ЦБ сейчас дает банкирам "возможность добровольно рассчитаться". "Это реально дешевле, чем банкротство, чем расходование фонда страхования вкладов, и косвенные эффекты для банковской системы тоже ниже", - объясняет собеседник РБК.

По данным ЦБ, в 2022 году добровольно ликвидировались восемь участников рынка, а отзывов лицензий было всего три.

Как изменится надзор за банками

После паузы Банк России возвращается к практике плановых проверок кредитных организаций, сообщила 5 апреля на съезде Ассоциации российских банков заместитель руководителя главной инспекции ЦБ Надежда Костюк. Она напомнила, что в прошлом году в острую фазу кризиса регулятор в основном выходил в банки с внеплановыми проверками на узкие темы - например, оценивал соблюдение введенных ограничений на валютные операции и требований по кредитным каникулам.

"В этом году мы продолжаем держать руку на пульсе, продолжаем в каждой проверке смотреть эти вопросы, но уже несколько расширяем тематику проверок. Если у кого-то были проверки в этом году, вы, наверное, уже это почувствовали", - сказала Костюк.

При этом регулятор готовится существенно смягчить правила инспектирования для участников рынка, внести поправки в документ 202-И - основную инструкцию, регламентирующую надзорные проверки. Документ находится на согласовании в Минюсте и вскоре может быть принят, уточнила Костюк. Поправки, по ее словам, предполагают пересмотр как минимум трех важных правил надзора.

-

ЦБ начнет извещать кредитные организации о готовящейся проверке заранее, за 30 дней до ее начала.

-

В уведомлении будут указываться темы проверки. "Раньше мы никогда не раскрывали вопросы, это была тайна за семью печатями. Сейчас мы открыто говорим, по каким направлениям будет проверка, чтобы дать вам возможность подготовиться к этой проверке, подобрать документы, и для того чтобы, когда мы пришли, мы тоже не тратили время, не ждали. И для вас это стресс, но и для нас это был минус, потому что мы теряли время", - объяснила Костюк.

-

Банк России будет предупреждать, затронет ли инспекция вопрос соблюдения антиотмывочного законодательства - это наиболее распространенная причина отзыва лицензий в последние годы. По словам Костюк, раньше регулятор не сообщал банкам о планах именно таких проверок "ни под каким видом".

"Можно предположить, что особое внимание Банка России будет сосредоточено на том, как банки подходят к решению вопроса заблокированных активов на их балансах, а также к оценке качества кредитных портфелей, особенно в отраслях, пострадавших от санкций и иных внешних ограничений", - считает Проклов.

Источник: РБК https://www.rbc.ru/finances/07/04/2023/642e93c99a7947399ba6e63f

07.04.2023

Почему ЦБ не торопится снова отзывать лицензии у банков

Почему ЦБ не торопится снова отзывать лицензии у банков