И в долг, и в гриву: россияне стали вдвое чаще досрочно гасить кредиты

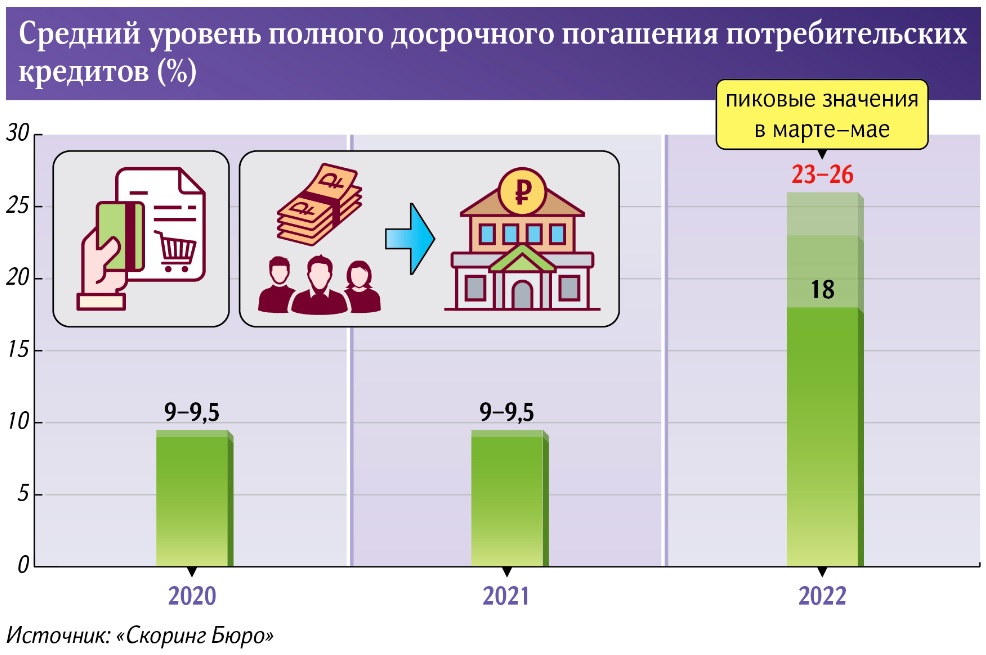

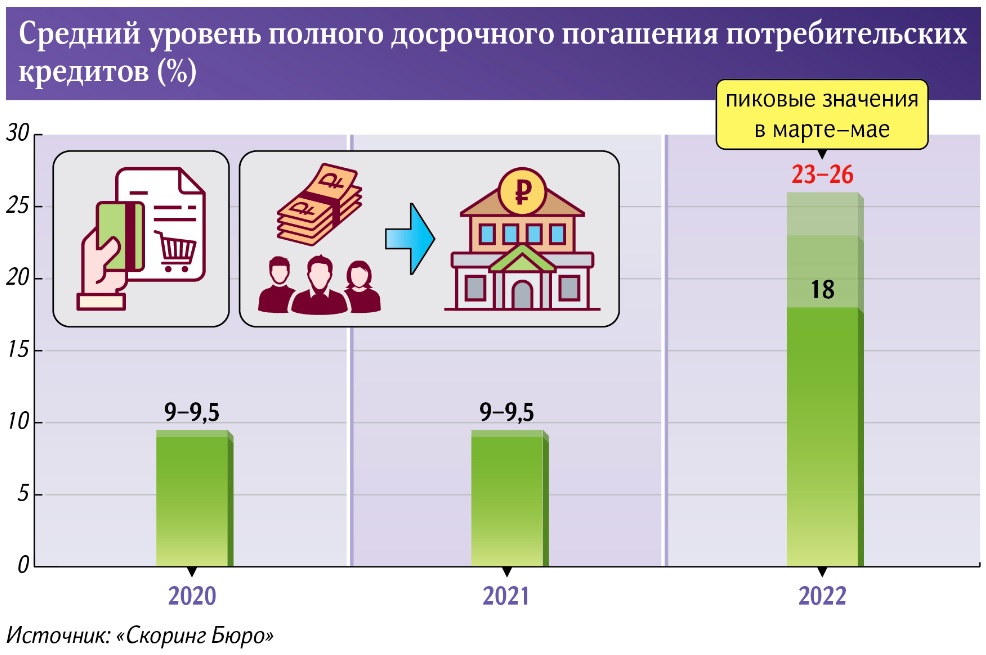

Россияне вдвое чаще стали закрывать потребкредиты раньше срока, подсчитали для "Известий" в БКИ "Скоринг Бюро". В среднем уровень полного досрочного погашения таких займов вырос до 18% в 2022-м с 9-9,5% за предыдущие два года. В банках "Известиям" подтвердили тенденцию. Причина - в желании заемщиков пораньше избавиться от долгов в условиях неопределенности и экономической нестабильности, пояснили эксперты. Впрочем, заранее гасить заем не всегда рационально.

С чувством, с толком, с погашением

В 2022 году ситуация с полным закрытием кредитов раньше срока значительным образом изменилась, рассказал "Известиям" генеральный директор БКИ "Скоринг Бюро" Олег Лагуткин. Средний уровень полного досрочного погашения по всем видам банковских займов увеличился сразу до 8% в первые месяцы года, а в отдельные периоды достигал 12,2%. Ранее, в 2020 и 2021 годах, он почти не менялся и держался в районе 6,5-7%, уточнил он.

- Наиболее существенные изменения отмечаем по самому массовому виду кредитования - потребзаймам (без учета POS-кредитов). Если в 2020-м и 2021-м в среднем полное досрочное погашение проходило по 9-9,5%, то в прошлом году показатель вырос до 18% и 23-26% в пиковые периоды - с марта по май, - отметил Олег Лагуткин.

Он добавил: по ипотеке этот показатель в отдельные месяцы достигал 1,7%, что в четыре раза выше значений за предыдущие периоды. По автокредитам также был рост, хотя и менее выраженный.

Причинами частого досрочного погашения стало желание граждан отказаться от дополнительных заимствований в условиях неопределенности относительно уровня дохода и его стабильности в будущем, подчеркнул глава бюро. Он добавил: к концу 2022-го показатели полного досрочного погашения по потребзаймам еще не вернулись к уровням прошлых лет и остаются повышенными (10-12%). Тогда как по другим видам кредитов они вновь пришли к своим многолетним значениям.

В ряде крупнейших банков "Известиям" подтвердили отмечаемую БКИ тенденцию. Новикомбанк зафиксировал случаи досрочного погашения кредитов - их доля увеличилась на 1,5%, рассказали в организации. К концу года доля досрочных погашений увеличилась, но резкого изменения по отношению к 2021-му не произошло, поделились в "Зените". Можно говорить о росте этого показателя в пределах 10-20% год к году, уточнили в кредитной организации.

- В целом на показатели повлияло существенное снижение ставок в III квартале и возможность рефинансирования кредитов, получение гражданами премий и 13-х зарплат по итогам года, а также риски кризиса, что сподвигло некоторых продавать активы и закрывать привлеченные под них обязательства, - считают в "Зените".

Ситуация с досрочным погашением займов менялась на протяжении 2022-го, отметили в ПСБ. В первой половине года многие граждане поменяли подход к управлению свободными деньгами. Начиная с марта на фоне рекордного повышения ставок по вкладам россияне стремились размещать такие средства на депозитах, чтобы получить максимальный доход, а кредиты гасить по графику, что привело к снижению объемов досрочных выплат. А во втором полугодии - по мере закрытия вкладов под высокие проценты - потребители стали чаще направлять деньги на погашение займов досрочно, указали в банке.

Чаша весов

Впрочем, в ВТБ отметили, что у них значительного роста полного досрочного погашения потребкредитов в прошлом году по сравнению с 2021-м не наблюдалось. В "Сбере" сказали, что в 2022-м многие клиенты решили не закрывать займы заранее, а наоборот, обеспечить сохранение свободных денег, что вполне рационально. При этом часть россиян действительно оптимизировали расходы и старались максимально погасить кредиты за счет имеющихся средств, подчеркнули там.

Не зафиксировали изменений доли полностью досрочно выплаченных займов в ДОМ.РФ и крымском РНКБ, а в Почта Банке и "Абсолюте" вовсе наблюдали снижение этого показателя по кредитам и ипотеке. "Известия" направили запрос в ЦБ.

В условиях неопределенности заемщики старались активно избавиться от долгов, чтобы закредитованность не создавала им проблем в будущем, отметил финансовый эксперт, автор Telegram-канала "Экономизм" Алексей Кричевский. А если возможности закрыть ссуду полностью не было, то как минимум гасили ее часть досрочно.

- Действительно, граждане стремились снизить свою долговую нагрузку в период резко возросшей неопределенности в марте-мае 2022-го. После некоторый стабилизации ситуации доля досрочных погашений стала снижаться. Ее сохранение в целом на высоком уровне может быть обусловлено снижением ставок, что могло побудить ряд заемщиков рефинансировать кредиты, взятые под более высокие проценты, - считает управляющий директор НКР Михаил Доронкин.

При досрочном погашении займа необходимо учитывать множество факторов, таких как полезность актива, который приобретался на заемные средства, жизненные планы, финансовое положение, события в мире и другие, уверена доцент Финансового университета при Правительстве РФ Светлана Зубкова. Например, если человек брал кредит на покупку жилья, то при текущей инфляции и наличии у него стабильного дохода гасить заем невыгодно. Так как, скорее всего, стоимость приобретенного актива, проценты по кредиту и рост цен будут примерно в одном тренде.

- Если свободных средств достаточно, то, взвесив все, следует погасить кредит. А последние сбережения направлять на закрытие долга перед банком не стоит. Так как в сложной ситуации человек может оказаться без денег, что не очень финансово грамотно, - добавила эксперт.

В дальнейшем уровень досрочных погашений займов будет зависеть от экономической ситуации в стране и мире, уверены эксперты. По словам Алексея Кричевского, не факт, что в 2023-м у россиян будут деньги на то, чтобы и дальше закрывать долги досрочно. Сейчас расходы населения растут быстрее, чем доходы, так что дальнейшее активное погашение кредитов станет несколько сложнее и таких показателей, как в 2022-м, ждать не стоит.

Источник: Известия https://iz.ru/1460593/roza-almakunova/i-v-dolg-i-v-grivu-rossiiane-stali-vdvoe-chashche-dosrochno-gasit-kredity

27.01.2023