Замы займов: Десяток эмитентов готовы разместить замещающие облигации на $5-7 млрд

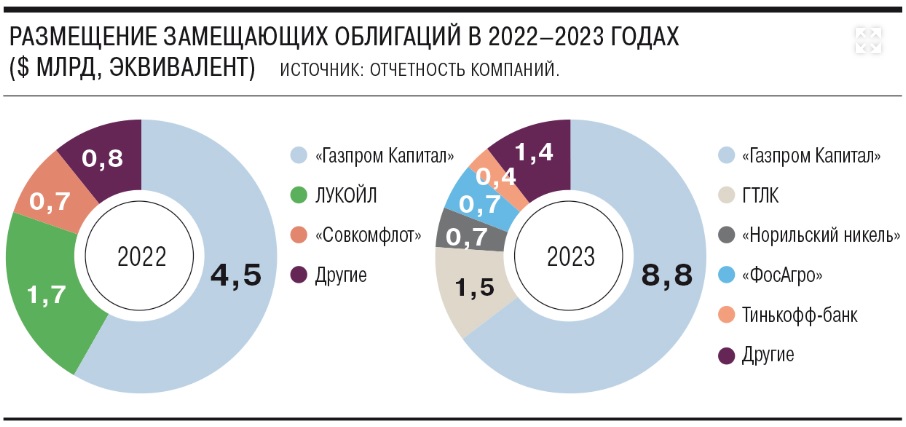

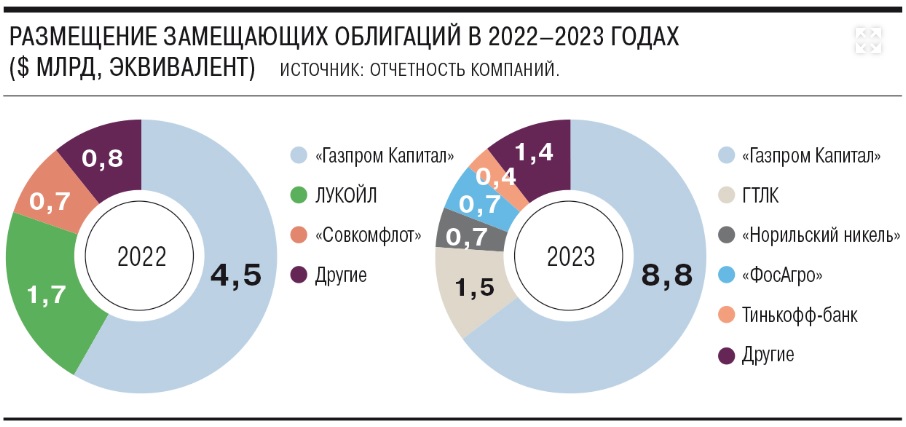

За два года полтора десятка российских эмитентов разместили замещающие облигации более чем на $21 млрд. С учетом продления срока выпусков таких бумаг (до середины 2024 года) в ближайшее время ожидается размещение еще десятка корпоративных эмитентов на $5-7 млрд. В предыдущем году доходность замещающих бондов уверенно снижалась, но к настоящему времени этот потенциал почти исчерпан.

По оценкам "Ъ", в 2023 году состоялось 51 размещение (33 выпуска с учетом допразмещений) замещающих облигаций (ЗО) суммарным объемом $13,5 млрд. Это в 1,8 раза больше показателя 2022 года. Причем если два года назад замещающие облигации выпустили только шесть эмитентов, то в минувшем году их количество удвоилось, причем активность проявили финансовые организации - Альфа-банк (замещал рублевые евробонды), Совкомбанк, Тинькофф-банк и ГТЛК.

Как и в предшествующий год, основной объем выпусков (свыше 70%) приходится на облигации, номинированные в долларах. Наряду с выпусками в евро и фунтах стерлингов, которые замещались и в 2022 году, в минувшем году замещались облигации, номинированные в швейцарских франках и рублях. В среднем показатель замещения за два года составил 54% от номинального объема еврооблигаций. Наиболее высокая доля замещения была в рублевых бумагах и нескольких долларовых выпусках, в которых показатель доходил до 82-84%. Это может свидетельствовать о высокой доле локальных держателей бумаг с хранением в российских депозитариях.

Вместе с тем активность эмитентов оказалась недостаточной для завершения процесса замещения евробондов в первоначальные сроки, установленные в указе президента (1 января 2024 года).

В декабре 2023 года указом главы государства был продлен срок замещения еврооблигаций еще на полгода. Затягивание процесса замещения евробондов локальными облигациями связано с тем, что многие заемщики рассчитывали легко получить разрешение правительственной комиссии не замещать свои еврооблигации, заявил в интервью "Интерфаксу" замминистра финансов Алексей Моисеев. "Однако жесткая позиция комиссии по этому вопросу свела возможность исключений к минимуму, и евробонды замещают даже те, кто изначально категорически не хотел этого делать",- отметил чиновник.

На сегодняшний день только три эмитента получили разрешение правкомиссии - "Северсталь", "Уралкалий" и ВЭБ. Пока на этот год заявлено размещение почти двух десятков выпусков замещающих облигаций девятью эмитентами номинальным объемом свыше $9 млрд. "Исходя из среднего за 2023 год "коэффициента замещения" 50-55%, наверное, будут размещены валютные ЗО номинальной стоимостью $5-7 млрд",- оценивает руководитель аналитики долгового рынка "Ренессанс Капитала" Алексей Булгаков.

До сих пор не приняли решения по выпуску такие эмитенты, как "Полюс", АЛРОСА, DME (аэропорт "Домодедово"), Альфа-банк (в отношении валютных евробондов).

В компаниях "Полюс" и АЛРОСА не ответили на вопросы "Ъ". В группе DME заявили, что приняли решение выпустить замещающие облигации и в настоящее время совместно с банками-организаторами завершают процедуру подготовки документации, требуемой для их выпуска. "В соответствии с принятым графиком группа DME планирует выпустить замещающие облигации в конце первого - начале второго квартала 2024 года",- отметили в компании. "Мы не проводили опросы среди держателей своих еврооблигаций, с учетом этого факта, а также с учетом сроков погашения всех действующих выпусков намного позднее окончания 2024 года, у нас нет основания обращаться в правительственную комиссию за разрешением не замещать свои еврооблигации",- заявила управляющий директор по привлечению на рынках капитала Альфа-банка Юлия Колесова.

При этом по мере завершения процесса замещения еврооблигаций ставки в этом сегменте постепенно снижаются, указывают участники рынка. В течение 2023 года доходности по выпускам первого эшелона снизились с 8-10% до 5-7% годовых. "Дальнейшее снижение ставок по ЗО в принципе возможно, так как у массового российского инвестора мало вариантов для инвестиций, номинированных в долларах и евро, но потенциал у него достаточно ограничен. Ниже текущих уровней уже есть конкуренция со стороны альтернативного инструмента защиты от девальвации - юаневых облигаций",- отмечает начальник управления инвестиционного анализа Совкомбанка Дмитрий Никонов.

Источник: Коммерсант https://www.kommersant.ru/doc/6444343

11.01.2024